Appearance

期权策略汇总

单一期权

- Long Call (买入看多期权)

- Short Call (卖出看多期权)

- Long Put (买入看空期权)

- Short Put (卖出看空期权)

LEAPS Call

LEAPS (Long-Term Equity Anticipation Securities) Call.

- 长期期权,到期时间1年以上。

- 深度实值期权: 期权的Delta接近1,即正股涨1块钱,期权也可以涨接近1块,持有期权的涨跌近似于正股的涨跌,但期权费低于实际买入正股,起到了杠杆作用。

- 期权费贵,期权Theta值小,期权时间价值随时间推移损失小。

- 低流动性,高买卖价差

Factors about P&L when compared to holding the stock

- Limit potential loss when the stock price falls sharply

- Lower profit potential because of higher costs when the stock moves up or remains stable

- Get similar long-term investment exposure and potential profits

- Limited by the expiration date

- May miss out on possible dividends

Capital requirements when compared to holding the stock

- Require lower initial investment

- The ability to use funds more efficiently and has a higher return rate potential

- Help to diversify portfolios or to set aside funds

复杂期权

牛市看涨期权价差 Bull Call Spread

操作:

- 买入低行权价的Call1

- 卖出相同时间的高行权价的Call2

成本: 付出期权金(低价Call - 高价Call)

收益: 以较低的期权金看涨,但收益会被 Sell Call的高行权价封顶 (IUL采用这种策略)。

牛市看跌期权价差 Bull Put Spread

操作:

- 买入低行权价Put

- 卖出相同时间的的高行权价Put

成本: 收取期权金(高价Put - 低价Put)

收益:

主要目的是收取Sell高行权价Put的期权金,但又买了一个低行权价的Put做保护。

如果底层标的跌破高行权价需要接货,那么有低行权价的Put保护,最多亏损是两个行权价之间的价差。

熊市看涨期权价差 Bear Call Spread

操作:

- 卖出低行权价Call

- 买入高行权价Call

成本: 收取权利金 (低价Call - 高价Call)

收益:

主要目的是通过Sell低价Call收取权利金,但又买了一个高价Call做保护。

如果底层标的价格上涨,超过低价Call行权价,则最大损失是高价Call和低价Call的行权价zhi

熊市看跌期权价差 Bear Put Spread

操作:

- 卖出低行权价Put

- 买入高行权价Put

成本: 付出权利金 (高价Put - 低价Put)

收益:

- 通过买入高行权价Put,在下跌行情中获利。

- 通过卖出低行权价Put,获得期权金,降低买高行权价Put的成本。但代价就是,获利范围仅限于,两个Put行权价之间的价差,如果底层标的继续下跌超过低行权价Put的行权价,就需要承担后续的下跌亏损。

多头领口策略 Long Collar Strategy

操作:

- 持有正股

- 买入低行权价Put

- 卖出相同时间的高行权价Call

成本: 卖Call的收入和买Put的成本相抵消,成本为0。

收益: Protective Put + Covered Call 策略的结合

- Protective Put:如果正股下跌,超过了低位Put的行权价,Put可以形成保护,最大亏损为正股价格和Put的行权价之差。

- Covered Call:如果正股上涨,会以Call的行权价卖出,收益被封顶为Call的行权价。

买入铁鹰式组合 Long Iron Condor

操作: 牛市看涨期权价差和熊市看跌期权价差

- 卖出1份Call1

- 买入1份Call2

- 买入1份Put1

- 卖出1份Put2

Call1、Call2、Put1、Put2的标的资产、数量、到期日均相同, 行权价:Call1 > Call2 > Put1 > Put2,且Call1 - Call2 = Put1 - Put2;

成本: 两个策略都需要付出期权金。

收益:

- Call1 + Call2 组成牛市看涨期权价差(Bull Call Spread),在上涨行情中获利范围为Call1到Call2之间的行权价,收益被Call1封顶。

- Put1 + Put2 组成熊市看跌期权价差策略(Bear Put Spread), 在下跌行情中,如果下跌范围在Put1和Put2行权价之间,获利为Put1到正股之间的价差,如果正股继续下跌超过Put2,需要承担后续的亏损。

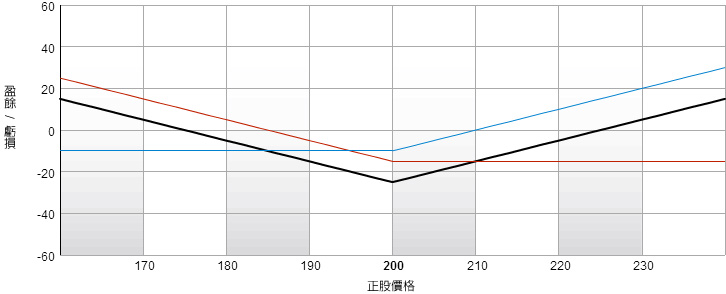

买入马鞍式组合 Long Straddle

逻辑: 做多波动率。

操作: 买入相同月份、相同行权价的认购期权和认沽期权。

成本: 两个期权金总额

打和点: 两个

- 较低打和点 : 行使价减去总支出期权金额

- 较高打和点 : 行使价加上总支出期权金额

收益::

- 当正股价高于较高的打和点:认购期权获利,认沽期权归零。

- 当正股价低于较低的打和点:认沽期权获利,认购期权归零。